Syö kuormasta ja kasvata pottia

Tämä on sadas blogikirjoitukseni! Sen kunniaksi haluankin

kirjoittaa aiheesta minkä oivalsin vasta viimeisen puolen vuoden sisällä.

Mistä kirjoituksessa on siis kyse?

Oletko kasvattanut omaa sijoitusvarallisuuttasi siinä

toivossa, että jonain päivänä se olisi tarpeeksi suuri tuottaakseen passiivista

tuloa minkä avulla voisit elää? Vai oletko kenties kiinnostunut siitä, miten sijoittamisella

voi saavuttaa taloudellisen riippumattomuuden, mutta et ole vielä ehtinyt

aloittaa sen tavoittelua?

Oletko tehnyt laskelmia siitä mitä taloudellinen

riippumattomuus vaatisi? Vai oletko vasta tutkimassa asiaa ja haluaisit tietää

aiheesta enemmän?

Tyypillisesti olen kuullut, että moni on laskenut

tarvitsevansa noin 500-600 tuhatta euroa sijoitettua pääomaa saavuttaakseen

taloudellisen riippumattomuuden. Entä jos tilanne olisikin paljon

positiivisempi? Entä jos voisit aloittaa ns. kuormasta syömisen ja kasvattaa

pääomaasi samaan aikaan?

Kirjoitus käsitteleekin harvinaisempaa lähestymistapaa

taloudellisen riippumattomuuden saavuttamiseen.

Perinteinen tapa taloudelliseen riippumattomuuteen

Voidaksemme verrata esittämääni tapaa ja perinteisiä

lähestymistapoja, aloitetaan kertaamalla. Perinteisesti ainakin itselläni on

ollut tiedossa kaksi tapaa saavuttaa taloudellinen riippumattomuus. Molemmat

vaativat suuria summia pääomaa ja vain toisessa pääoma ei katoa.

Ensimmäisessä muodossa kerätään iso pesämuna ja lasketaan,

että kuluttamalla x euroa vuodessa, pesämuna riittää x vuotta. Siinä ideana on

siis, että ihmisen elinaika on rajallinen ja siten voimme laskea, että rahat

riittävät, jos emme elä esim. yli 100 vuotiaaksi.

Sanottakoon suoraan, että itse en ole kannattanut tätä ajatustyyliä

ikinä. Ongelma tulee nopeasti vastaan, jos sattuukin elämään 101 vuotiaaksi. En

ole edes varma pitäisikö tyyliä kutsua taloudelliseksi riippumattomuudeksi,

koska sen ennustettavuus on mielestäni niin rajallinen.

Toisessa muodossa kerätään usein suuri pääoma mikä tuottaa

passiivista tuloa, esim. osinkojen tai vaikka vuokratuoton avulla.

Vaihtoehtoisesti passiivista tuloa voidaan saada myös muualta, esim.

erilaisista teoksista mitä muut ostavat. Ideana on siis, että passiivinen tulo

riittää elämiseen.

Tämä on mielestäni paljon parempi suunnitelma ja olen tähän

mennessä itsekin tavoitellut tätä tilannetta ja tavoittelen jatkossakin. Ainut

ongelma tavoitteessa sellaisenaan on, että se vaatii todella monen vuoden

sijoittamisen ja säästämisen. Ja ollaan nyt rehellisiä, jokainen meistä

haluaisi saavuttaa tavoitteensa nopeammin, jos siihen on mahdollisuus.

Siispä lukiessani Peter Lynchin “*Beating the Street”-kirjaa, törmäsin

häkellyttävään taulukkoon, mikä muutti ajatukseni taloudelliseen

riippumattomuuteen vaadittavasta pääomasta kerta heitolla.

Raflaava väliotsikko ja drum roll

Tarkoituksenani ei ole kiusata lukijaa, eli mennään suoraan

asiaan.

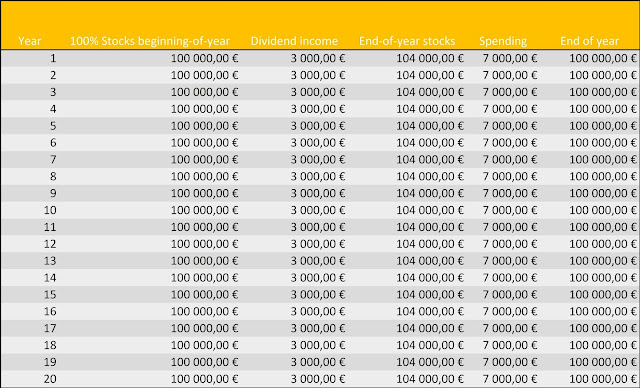

Kirjassaan Peter Lynch esittää vastaavan taulukon:

Taulukosta hän sanoo: ”Aloita 3% osingoilla; oleta 8%

vuotuinen kasvu osingoille ja osakkeiden arvolle; kuluta vähintään $7000 (Tässä

€)”

Äkkiseltään katsottuna taulukossa on paljon lukuja, mutta

käydäänpä läpi mitä taulukossa tapahtuu.

Aloitustilanne on: 100 000€. Hän olettaa, että saa

3000€ (3%) osinkoja ja osakkeiden arvo kasvaa 8000€ (8%). Hän ajattelee kuluttavansa 7000€ vuodessa, joten

vuoden lopullinen summa on 104 000€.

Seuraava vuosi alkaa luonnollisesti siitä mihin jäätiin.

Tällä kertaa osingot ovat kuitenkin kasvaneet 3120 euroon ja osakkeiden arvo on

kasvanut 112 320 euroon. Eli

molemmat osinko ja osakkeiden arvo jatkavat kasvuaan, vaikka hän kulutti 7000€

pääomastaan (ts. söi kuormasta).

Taulukosta voi seurata miten tilanne jatkaa kehittymistään,

kun hän kuluttaa 7000€ joka vuosi seuraavat 15 vuotta. Hänen pääomansa on

kasvanut siihen mennessä noin 237 000 euroon. Tässä vaiheessa tilanne

vasta mielenkiintoiseksi muuttuukin. Hänen osinkonsa ovat saavuttaneet

kulutusrajan.

Eli kuudentenatoista

vuonna hän voi alkaa kuluttamaan enemmän, koska osingot jo itsessään tuottavat

yli 7000€.

”Reality check” eli todellisuuden tarkastus

PÄM! En tiedä teistä, mutta itselleni tämä oli silmiä avaava

esimerkki. Yhtäkkiä ymmärsin, että tietyin oletuksin, mitä teen jo valmiiksi

taloudellisen riippumattomuuden tavoittelussa, voin lopettaa uuden pääoman

lisäämisen tietyn rajan jälkeen. Tämä raja on paljon matalampi kuin olen

aikaisemmin ajatellut.

Jos et vielä ihan

ymmärtänyt edellistä taulukkoa, palaa hetkeksi siihen ja yritä ymmärtää se.

Jatka kirjoituksen lukemista sitten.

Edellinen taulukko ei kuitenkaan ole täysin ongelmaton. Siinä

oletus on 11% vuotuinen tuotto ja rahan kulutus on oletettu tapahtuvan tasan

11% tuoton kohdalla. Eli taulukko on hyvin teoreettinen eikä todellisuus tule

ikinä vastaamaan tasan sitä tilannetta. Yksityiskohtiin ei kuitenkaan kannata

takertua vaan keskittyä taustalla olevaan ideaan.

Taulukon esimerkissä oletukset ovat kovat, mutta jopa taulukossa on 4% virhemarginaali

ensimmäisenä vuotena. Eli tiputtamalla vuotuista osakkeiden tuottoa 4% (Uusi vuotuinen tuotto 3% osinkotuotto ja 4%

osakkeiden vuotuinen tuotto), muuttuu tilanne vastaavasti:

Tilanne nyt: pääoma

pysyy samana ”aina”.

Eli, kun muutamme tilanteen realistisempaan 7% tuotto-odotukseen

niin henkilö voi edelleen käyttää 7000€ vuodessa, mutta pääoma ei ikinä kasva.

Noh, jokainen voi varmaan arvata, että vastaava tilanne

olisi vähän riskialtis. Jos jonain vuonna, vaikka romahtaisi ja joutuisi

myymään enemmän osakkeita, ei niitä välttämättä saisi ikinä takaisin. Tilanteen

jatkuessa se voisi aloittaa syöksykierteen missä lopulta koko pääoma katoaisi.

Neljän prosentin sääntö

Moni on saattanutkin kuulla 4% säännöstä. Se pohjautuu

teoriaan minkä William P. Bengen kirjoitti 1994 Journal of Financial Planning

julkaisuun. Bengen laski, että kuluttamalla 4% säästöistäsi vuodessa voit

tietyin sijoitusjärjestelyin kuluttaa säästöjäsi seuraavat 30 vuotta, ilman

että ne loppuvat.

Tähän mennessä olen ihmetellyt teoriaa ja sitä, miten kukaan

viitsisi lähteä yrittämään sellaista. Uusimpien laskelmieni mukaan 4% kuulostaa

lähes pessimistiseltä ajatukselta. Olettaen, että tavoitteen alku ei osu laman

alkuun.

Miten homma voisi toimia käytännössä?

Katsokaa aikaisemman esimerkin aloitussummaa. Se on:

100 000€. Kuinka moni taloudelliseen riippumattomuuteen perehtynyt

kuvittelisi saavuttavansa taloudellisen riippumattomuuden sadalla tonnilla?

No en minä ainakaan.

Se, että jo sadalla

tonnilla pääsee lähelle turvallista opiskelijan vuosibudjettia, on jutun ydin!

Lasketaanpas

Kun jaamme 7000€ kahdellatoista kuukaudella, kuukaudessa

käteen jää 583,33€, eli lähes mitä opiskelijalle jää (Verot täytyy tosin

vähentää).

Saavuttaaksemme opiskelijan tuloluokan verot huomioiden

(oletus 20% veroa) voimme saavuttaa 700€/kk bruttotuoton 130 000€

alkusijoituksella.

Kuvalähde: oma korkoa korolle laskuri

Korkoa korolle laskurillani voimme asettaa myös negatiivisia

”lisäsijoitus” arvoja, mikä muuttaa laskurin kestävän kulutuksen tuottolaskuriksi. Tosin se ei ole täysin

optimoitu tähän tarkoitukseen ja osa laskurin otsikoista/ nimistä muuttuu

tulkinnanvaraisiksi.

Oletuksena käytin markkinoiden keskivertotuottoa, eli 8%.

130 000€ on turhan paljon rahaa teoreettisesti, mutta 130 000€

sisältää 1% virhemarginaalin. Eli jos tuotto jokin vuosi on vain 7%, niin

kokonaispääoma jatkaa edelleen kasvuaan.

130 000€ ei kuitenkaan kestä loputtomiin, jos tuotto

tippuu pysyvästi kuuteen prosenttiin. Silloin pääoma loppuu 40 vuoden jälkeen.

Entä jos et tule toimeen opiskelijabudjetilla? (niin kuin ei kukaan

muukaan)

Itselleni ideaali ja huoleton passiivinen tulo olisi noin

2000€/kk. Olen aikaisemmin laskenut, että tuurilla voisin saavuttaa sen noin

600 000 euron pääomalla (osinkojen

tuottoprosentti 4%).

Se on kuitenkin kovin kaukainen tavoite. Sijoittamalla

1000€/kk saavuttaisin vastaavan pääoman vasta noin 19 vuoden päästä.

Entä jos aloittaisinkin kuormasta syömisen aikaisemmin?

Paljon tarvitsen saavuttaakseni kestävän pohjan kuluttamiselle?

360000€ (8%

oletus, 1% virhemarginaali) Se laskee sijoitusaikaani 5 vuotta!

Kuvalähde: oma korkoa korolle laskuri

Suurimmat riskit

Kuten sijoittamisessa yleensäkin, myös tässä on riskinsä. Eivätkä

ne ole mitenkään pienet.

Suurin riski on ylivoimaisesti markkinaromahdus. Sen

aiheuttamat tappiot saattavat kostautua monia vuosia. Varsinkin jos sellainen

sattuisi tapahtumaan heti kyseisen toimintamallin alkupuolella.

Jos pääomasta katoaa yhtäkkiä vaikka 20% ja syöt jäljelle

jääneestä pääomasta 4%, niin sen vaikutus entiseen markkina-arvoon on paljon

suurempi. Vaikka markkinat palautuisivat nopeasti, olet silti juuri haukannut

suuren prosentin pääomastasi, kun se oli alhaalla. Markkina-arvo ei enää

palaudu samalle tasolle.

Toiseksi suurin riski on todennäköisesti äkillinen tarve

syödä enemmän pääomaa kuin olet arvellut. Esim. äkillinen sairastuminen. Jos

tämä yhdistetään vielä markkinaromahdukseen, voi seuraus olla katastrofaalinen.

Onneksi riskeihin voi varautua osittain

Ensinnäkin älä laske taloutta liian tiukasti. Toiseksi älä

pidä kaikkea rahaa markkinoilla. Ylimääräisen säästäminen vie aikaa, mutta

esim. vuoden säästöt pankkitilillä tuovat ylimääräistä turvaa ja auttavat

varautumaan romahduksiin. Säästöjen tulee olla nimenomaan ylimääräistä. Ne

eivät voi sisältyä muihin laskuihin, koska ne eivät kasva korkoa, jos ne

istuvat pankkitilillä.

Kolmanneksi kannattaa miettiä miten rahaa nostaa. Nostaako

kerran vuodessa, vai jatkuvasti? Kerran vuodessa nostaessa luotat omaan

arvaukseesi vuoden korkeimmasta arvosta, kuukausittain nostaessa et luota omaan

arvioosi, mutta nostat todennäköisesti sekä markkinan ollessa korkealla, että

sen ollessa alhaalla.

Onko tämä vastaus unelmiisi?

Se onko tämä sinulle sopiva tyyli, riippuu pitkälti omasta

riskinottohalustasi. Esim. 1% virhemarginaali saattaa vielä sisältää liian

suuren riskin monen mielessä. Minä en tiedä onko se riittävä, mutta se olisi

itselleni tarpeeksi, että uskaltaisin oikeasti miettiä mitä elämälläni haluan

tehdä.

En usko, että päättäisin jäädä eläkkeelle makaamaan

sohvalle, sen sijaan miettisin esimerkiksi yrittäjyyden aloittamista

huomattavasti pienemmällä riskillä. Ehkä keventäisin työviikkoa puolella, jos

olisi mahdollista. En tiedä mitä tekisin, mutta se on varma, että tilanne

tarjoaisi aivan erilaisen turvaverkon kuin mihin olen tottunut.

Paljonko itse tarvitsisit rahaa taloudelliseen

riippumattomuuteen? Avasiko kirjoitus sinun silmäsi samalla tavalla, kuin

taulukko avasi minun?

Käyttäkää ihmeessä korkoa korolle laskintani ja pallotelkaa asiaa mielessäni. Kertokaa sitten myös

minulle mitä mieltä asiasta olette.

Disclaimer: Esittämäni

laskelmat ovat erittäin teoreettisia. En ole sijoitusneuvoja eikä kirjoitustani

tule ottaa sijoitusneuvona. Voi hyvin olla, että en ole osannut ottaa huomioon

kaikkea tarpeellista tai olen unohtanut mainita jotain tärkeää. Jokaisen tulee

siis itse tehdä omat päätökset.

Mitten inflaatio vaikuttaa?

VastaaPoistaHei kiitos kommentista! Inflaatio tosiaan vaikuttaa myös. Täytyy myöntää, että en yleensä huomio inflaation vaikutusta kirjoituksissani, mutta perinteisesti voidaan olettaa inflaation olevan 1-2% luokkaa vuositasolla. Mikä tarkoittaa yksinkertaisuudessaan, että kannattaa laskea lopulliseen summaan enemmän kuin mitä tällä hetkellä tarvitsee. Siksi ei myöskään kannata todeta, että taloudellinen riippumattomuus tulisi saavutettua 10 vuoden päästä esim. 1000€/kk summalla jos sillä pärjää tällä hetkellä.

PoistaOletan itse usein, että inflaation kasvaessa myös säästöjä syntyy enemmän, kaikilla se ei kuitenkaan taida ihan niin mennä. Pitäisi varmaan joskus miettiä inflaation vaikutusta hieman syvemmin ja miettiä voisiko itsekin varautua sen vaikutuksiin paremmin.

Kiitos kirjoituksesta. Tätä asiaa olen miettinyt ja tullut samaan lopputulemaan; pääomaa ei loppujen lopuksi tarvitakaan niin paljoa sillä jossain kohdassa on se piste, jonka jälkeen voit alkaa kuluttamaan pääomaa niin ettö se riittää "loppuun saakka". Mukavaa että aiheesta löytyy laskelmia joihin voi verrata omia suunnitelmia. Sitten on se vaihtoehto että haluat perillisten pääsevän valmiiseen pöytään etkä koske pääomaan... :)

VastaaPoistaKiitos kommentista! Tosiaan itse haluan, että pääoma ei lopu kesken. Teoriassa on siis myös mahdollista aloittaa kuluttaminen, kuluttamatta pääomaa vuositasolla. Tai sitten kuluttaa pääomaa niin hiljalleen, että se varmasti riittää vaikka seuraavat 80 vuotta.

Poista